Het beste kwartaal voor aandelenbeleggers sinds 5 jaar

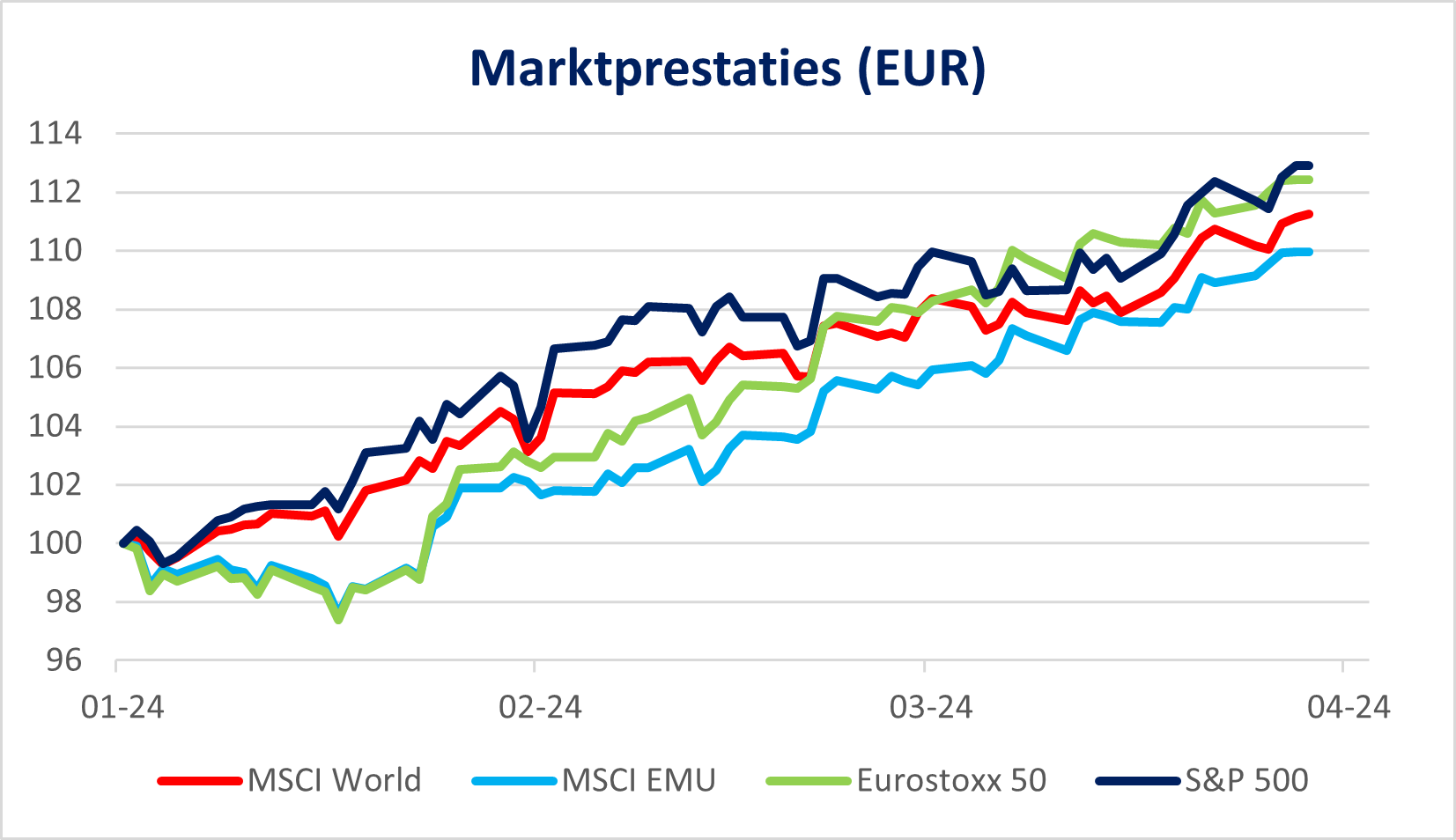

De beurzen zetten 2024 sterk in. Over de eerste drie maanden gingen de aandelenmarkten wereldwijd 11% hoger (1), het beste kwartaal van de afgelopen 5 jaar. Opvallend was dat deze keer de Europese beurzen met een stijging van 10% gelijke tred konden houden met de VS (2). Op lange termijn doen Amerikaanse aandelen het nog steeds beter: de Amerikaanse index (S&P500) zette sinds begin dit jaar liefst 21 keer een historisch record neer. Wat ligt aan de oorzaak van deze rally en zijn de beleggers niet te optimistisch aan het worden?

Eerst en vooral mogen we niet vergeten dat het herstel van dit kwartaal (en van het laatste kwartaal van vorig jaar) volgt na een zware correctie in 2022. Toen maakten de beleggers zich zorgen om de oplopende inflatie, de stijgende rentes en de vertragende economie. Sommigen vreesden zelfs voor stagflatie: een combinatie van hoge inflatie en lage economische groei. Een waar doemscenario voor de financiële markten.

Inflatie is onder controle

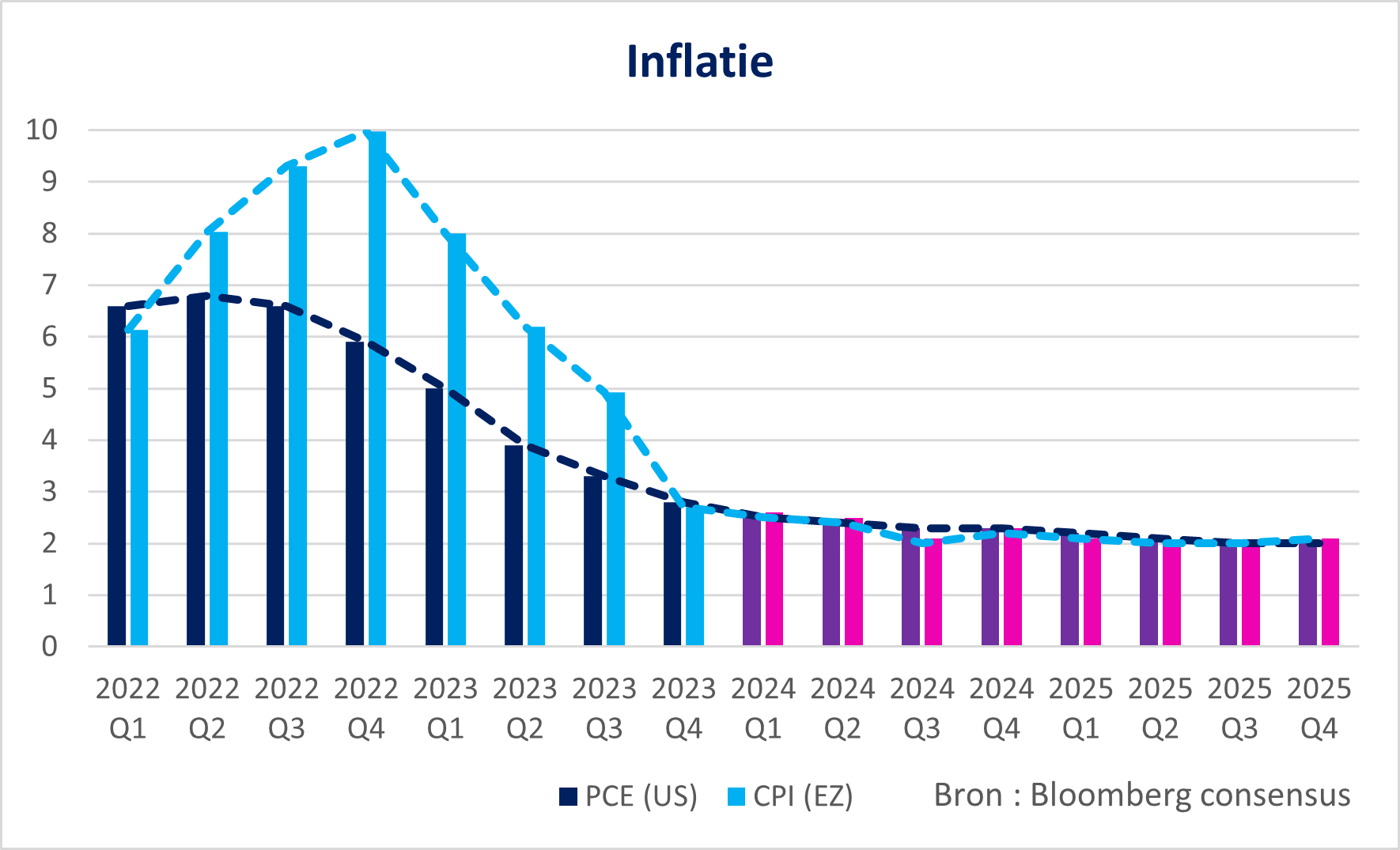

Twee jaar later zien we dat de economie het veel beter heeft gedaan dan verwacht. De inflatie is gezakt naar 2,5% zowel in de VS (3) als in de Eurozone. Nog boven het streefcijfer van 2%, maar een spectaculaire verbetering ten opzichte van de niveaus van 10% van een goed jaar geleden. Hoewel de kerninflatie iets hoger en hardnekkiger blijft, wijzen nagenoeg alle indicatoren op een verdere daling van de inflatie de volgende kwartalen.

De centrale banken veranderen het geweer van schouder

De centrale banken mogen dus tevreden terugblikken. Hun beslissing om de beleidsrente drastisch te verhogen (4% voor de ECB, en zelfs iets meer dan 5% voor de Fed) bracht de inflatie inderdaad terug. We kunnen dit jaar zelfs opnieuw uitkijken naar een daling van de beleidsrente. Markten vermoeden dat zowel de Fed als de ECB dit jaar drie renteverlagingen van 0,25% gaan doorvoeren. Obligatiebeleggers blijven voorlopig nog zenuwachtig omdat de timing van de eerste verlaging nog onzeker is – voor of na de zomer – maar hoe dan ook zijn de toekomstige interventies neerwaarts gericht.

Risico's in Europa en de VS zijn verschillend

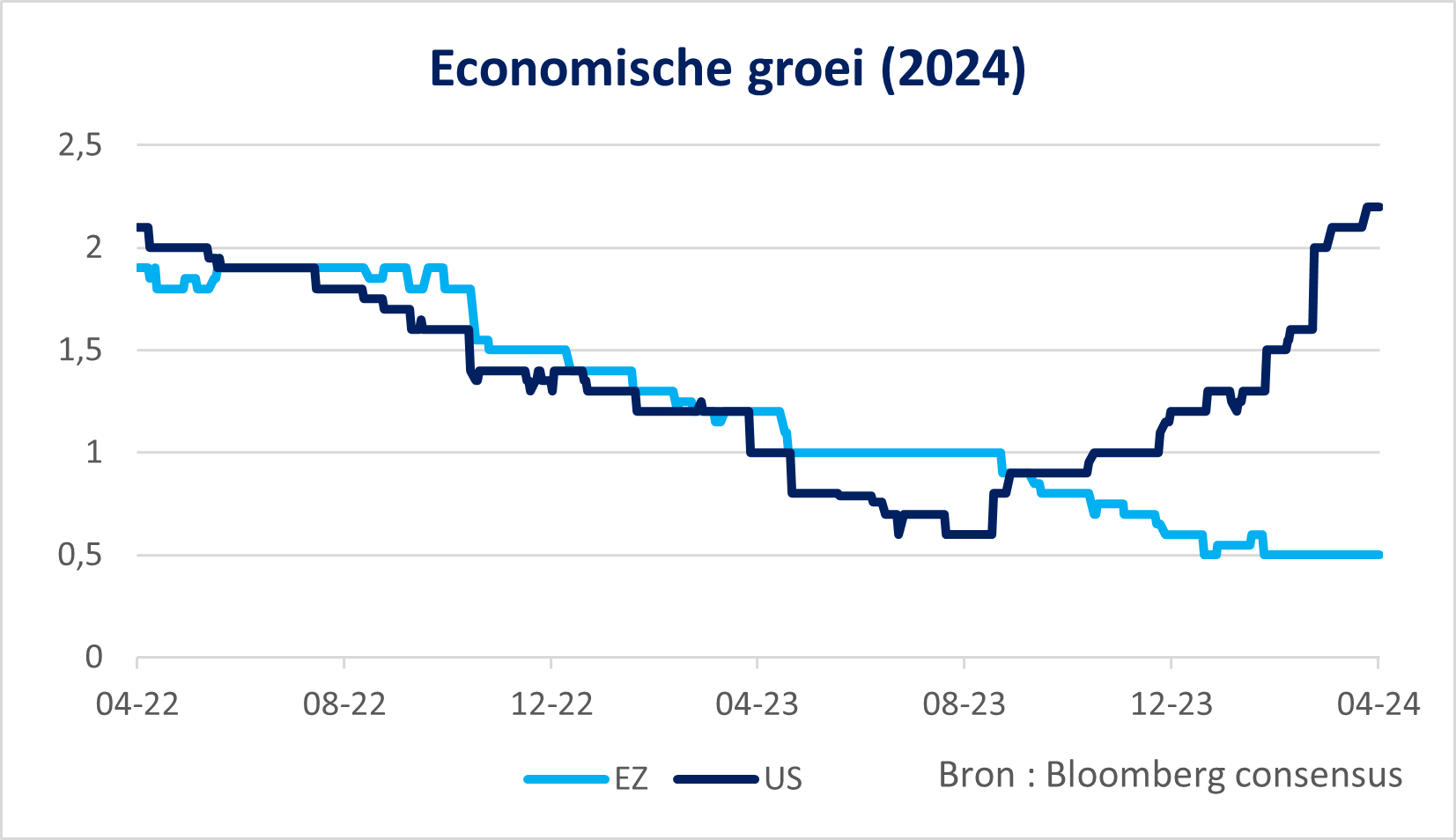

Risico's zijn nog steeds aanwezig, ook al evolueert het economisch scenario positief. In Europa vormt de economische groei het aandachtspunt. De economie is door de vele renteverhogingen van de ECB afgeremd, zoals gewenst om de inflatie in te dijken. Maar nu dreigt de Europese economie te scherp te vertragen. De groeiverwachting voor 2024 in de Eurozone (zie grafiek 3) wordt immers voortdurend naar beneden toe bijgesteld en blijft nu met een voorspelde 0.5% nog amper positief.

De Europese industrie kampt met hogere energiekosten, hogere lonen en gestegen rentelasten en een in (sommige sectoren) moeizame energietransitie. De hogere rente verplicht de Europese regeringen ook hun begrotingstekort onder controle te brengen. Minder subsidies, meer bezuinigingen en hogere belastingen zullen in de komende jaren dan ook op de economie wegen. Ook al laten de laatste economische indicatoren een licht herstel zien, het risico dat Europa een langere periode van (zeer) lage groei kent is niet ondenkbaar.

In de VS is de situatie totaal verschillend. Daar wordt een groei verwacht van meer dan 2%, wat nauwelijks een vertraging te noemen is. Vraag is daar of de inflatie in die context voldoende zal dalen om de Fed toe te staan de rente te laten zakken. Fed-voorzitter Powell blijft er echter gerust in dat de inflatie onder controle is en dat de volgende beweging een rentedaling wordt. Alleen over de timing wil of kan hij zich nog niet uitspreken.

Positief voor bedrijfsobligaties, voorzichtiger voor aandelen op korte termijn

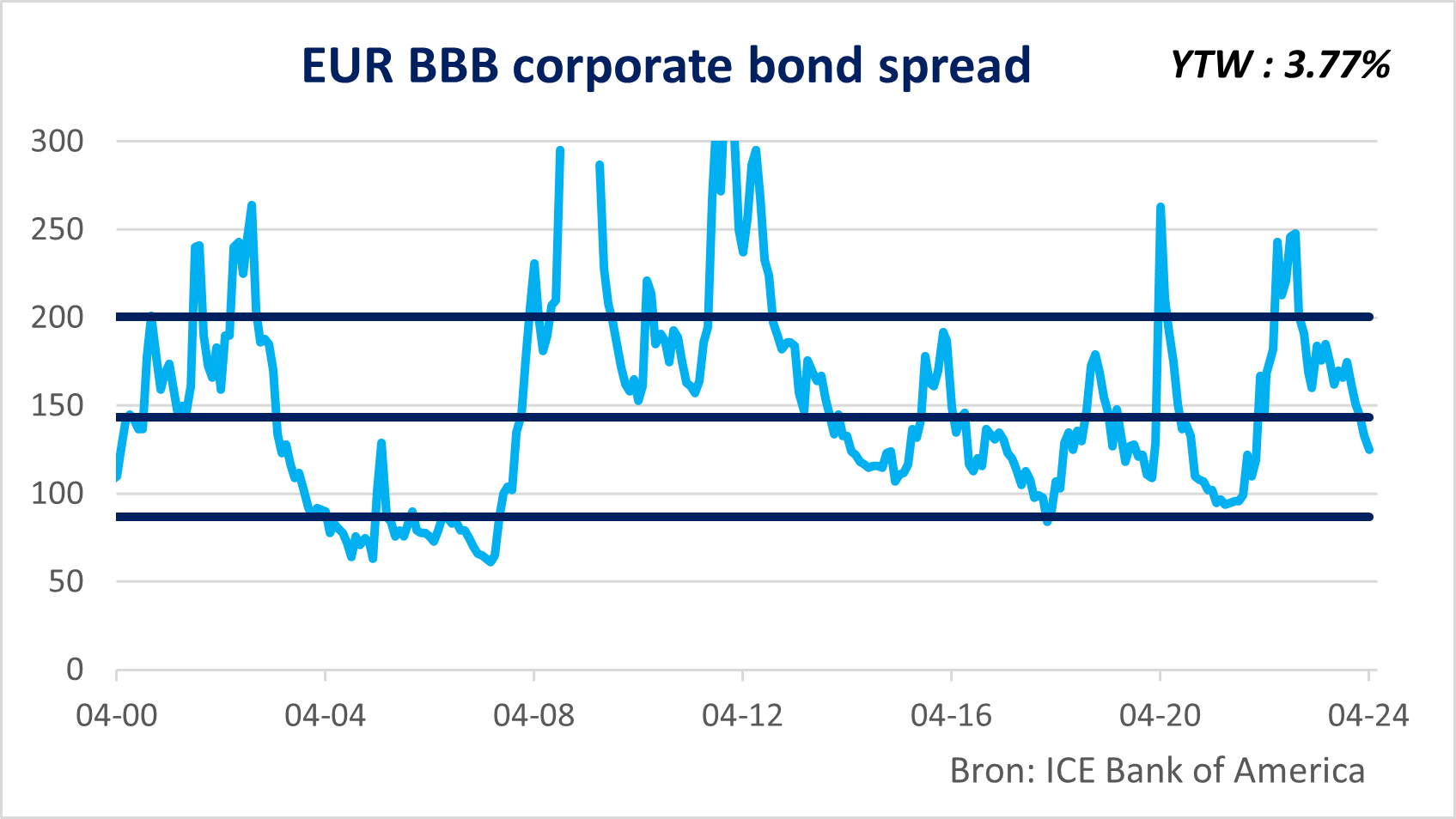

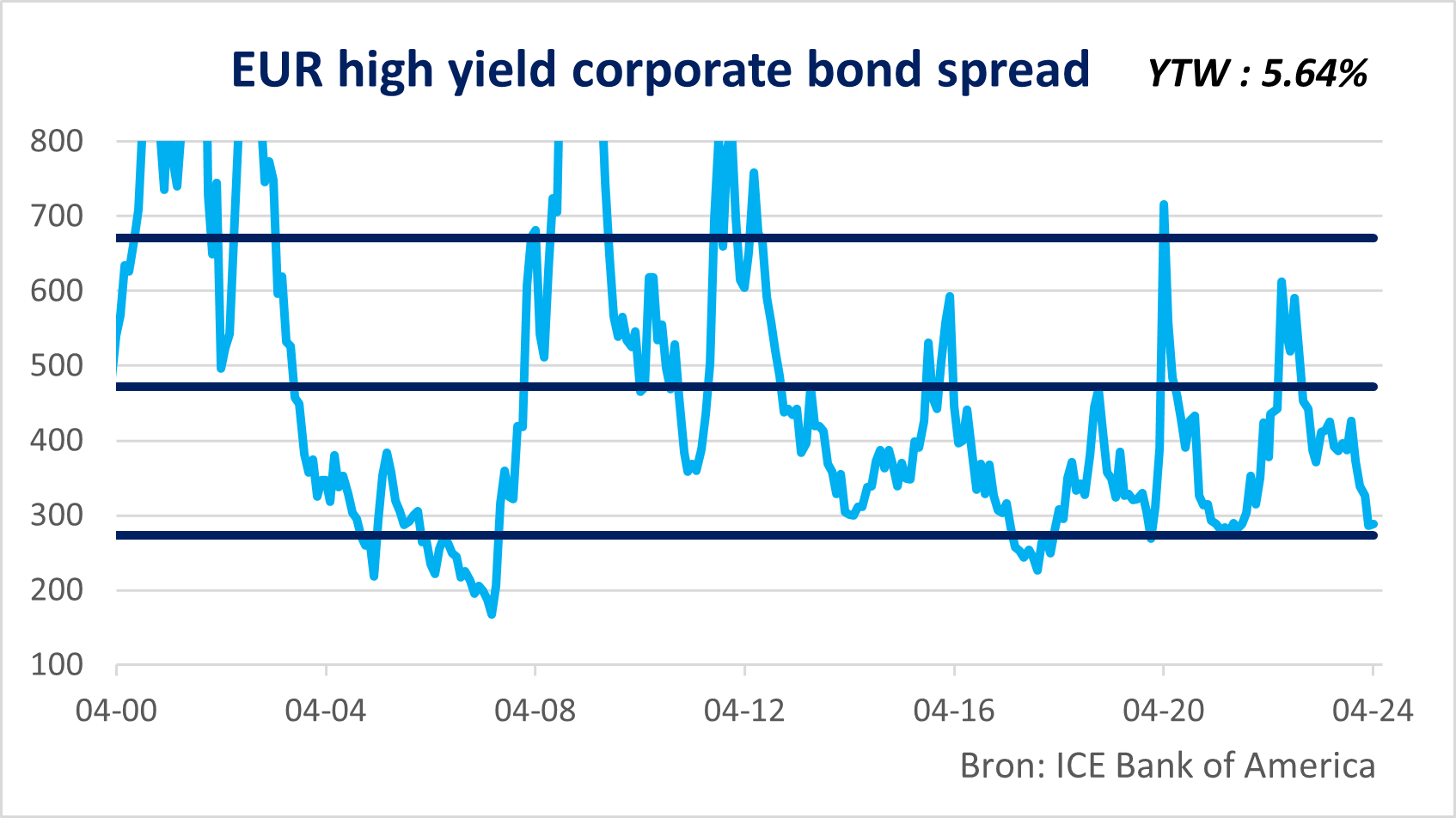

Nu de cyclus van renteverhogingen achter de rug blijkt, blijven we optimistisch over obligaties in euro. Vooral dan bedrijfsobligaties met een goede kredietwaardigheid (“investment grade"). De spread - dit is het verschil in rente met overheidsobligaties - staat nagenoeg op het historisch gemiddelde (zie grafiek hieronder), wat een aantrekkelijke vergoeding vormt in de huidige marktomgeving.

Gezien de vertragende economie zijn we echter selectief en vermijden we ondernemingen met een uitgesproken cyclisch karakter of een te hoge schuldgraad. De meer risicovollere high yield-obligaties, zijn na de goede prestatie van de afgelopen maanden historisch duur geworden (zie grafiek hieronder). We bouwden in onze portefeuilles deze posities dan ook af.

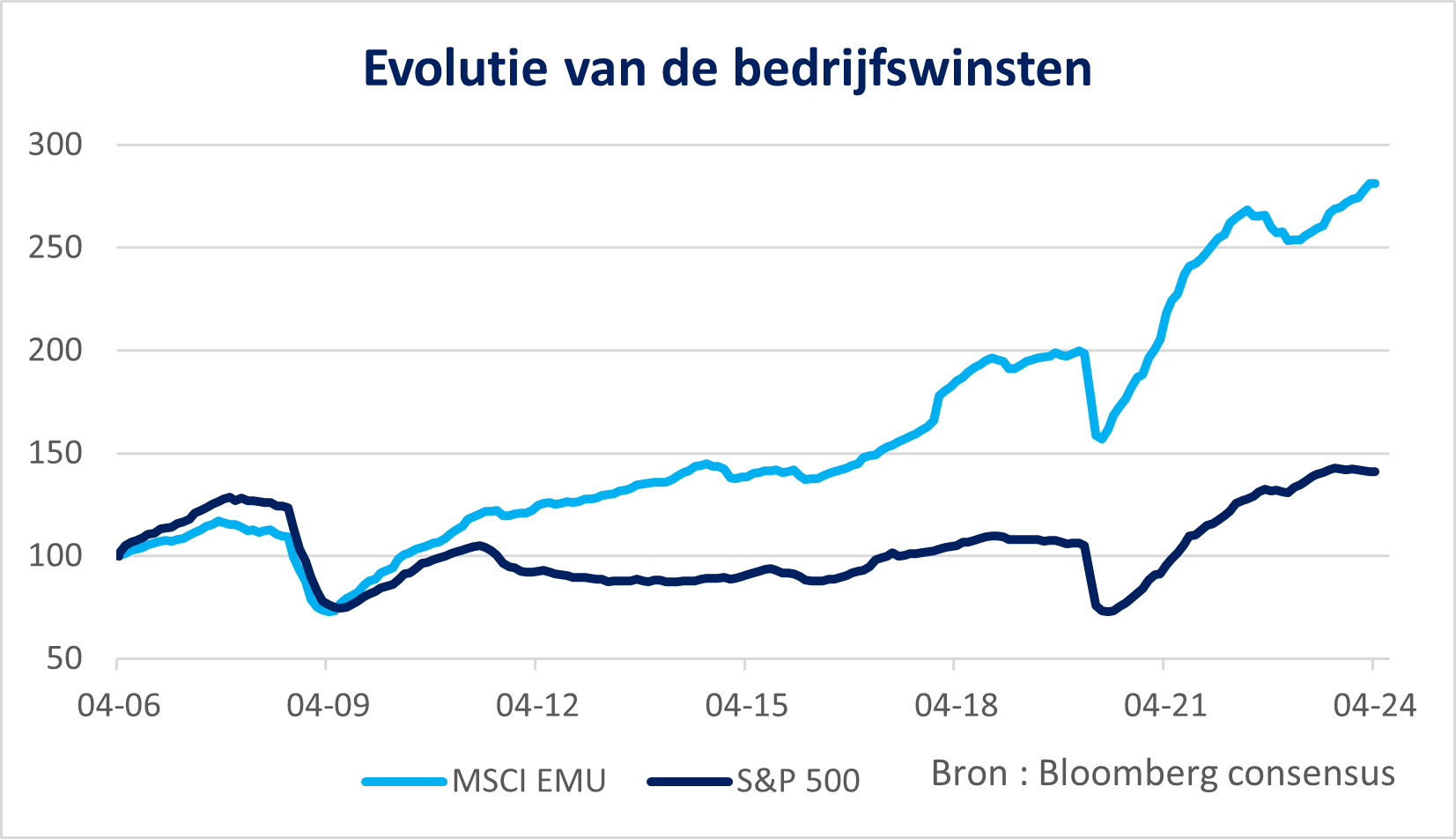

Voor aandelen zijn we optimistisch op langere termijn. Voor de S&P wordt voor de drie volgende jaren een stijging van winsten van 11% per jaar verwacht. In de Eurozone blijven de verwachtingen bescheidener met een winstgroei van 5%. De combinatie van een stabiele rente en stijgende winsten zal de aandelenmarkten ondersteunen. Op korte termijn blijven we wat voorzichtiger: in de VS zijn de waarderingen vrij hoog - vooral in de technologiesector - en de markten gevoelig voor winstnemingen. Beleggers lijken hier iets té optimistisch op korte termijn, vooral rond het winstpotentieel van toepassingen van artificiële intelligentie. De Europese markten zijn momenteel aantrekkelijk gewaardeerd (iets onder het historisch gemiddelde en goedkoper dan Wall Street), maar hebben op langere termijn ook een lager groeipotentieel.

Een gunstig klimaat voor een gediversifieerde portefeuille

De huidige marktomgeving blijft dus positief voor langetermijnbeleggers, zelfs na de sterke prestatie van de afgelopen maanden. Historisch gezien zijn periodes waarin de centrale banken de rente verlagen gunstig voor obligaties, maar ook voor aandelen op voorwaarde dat de economie niet in een recessie terechtkomt. En momenteel verwachten we geen recessie, zeker niet voor de globale economie.

De klassieke gemengde portefeuille - met een spreiding over obligaties en aandelen - is in deze context opnieuw interessant. Na de rentestijgingen van 2022 bieden obligaties immers opnieuw een correcte vergoeding voor de inflatie en het kredietrisico. We kunnen ook verwachten dat de rente gaat stabiliseren nu de centrale banken aan het eind van hun cyclus van renteverhogingen gekomen zijn. We verkiezen obligaties in euro omdat daar het inflatierisico het laagst is en het nog steeds te duur blijkt om het muntrisico van wereldwijde obligaties af te dekken.

Ook voor aandelen zijn we optimistisch op langere termijn omwille van de combinatie van een stabiele rente en gestaag groeiende winsten. Hier gaat de voorkeur uit naar een gespreide globale aandelenportefeuille en niet naar een puur Europese portefeuille. Aandelen koop je immers omwille van de winstgroei en het groeipotentieel van zowel de Amerikaanse economie als Amerikaanse aandelen is nu eenmaal groter.

(1) MSCI World in EUR

(2) MSCI EMU in EUR voor Europa, S&P500 in USD voor de VS

(3) Op basis van de ook door de Fed gevolgde PCE indicator.