Laatste Wijziging :

29 oktober 2020

Over een trilemma en een verkiezing

Het blijkt inderdaad moeilijk het pandemische trilemma op te lossen, namelijk om tegelijkertijd de gezondheid te beschermen, de economie te laten draaien en de individuele vrijheid te respecteren. Een trilemma is een economische keuze met drie doelstellingen, waarvan er slechts twee tegelijkertijd realiseerbaar zijn. China heeft bijvoorbeeld door draconische quarantainemaatregelen het aantal besmettingen beperkt en de economische groei gevrijwaard, maar heeft minder respect getoond voor individuele vrijheden. De Verenigde Staten daarentegen hebben geopteerd voor een behoud van de individuele vrijheden en economische groei, maar ten koste van een stijgend aantal COVID-slachtoffers. Europa tracht de drie doelstellingen te verzoenen, maar slaagt daar momenteel niet in. Positieve uitzondering was tot nog toe Duitsland, dat dankzij gedetailleerde opvolging en, waar nodig, snelle lokale interventies, er tot nu toe in geslaagd om de crisis onder controle te houden. Maar ook in Duitsland zijn vandaag strengere maatregelen aangekondigd.

Financiële markten blijven ondersteund door fiscale en monetaire maatregelen

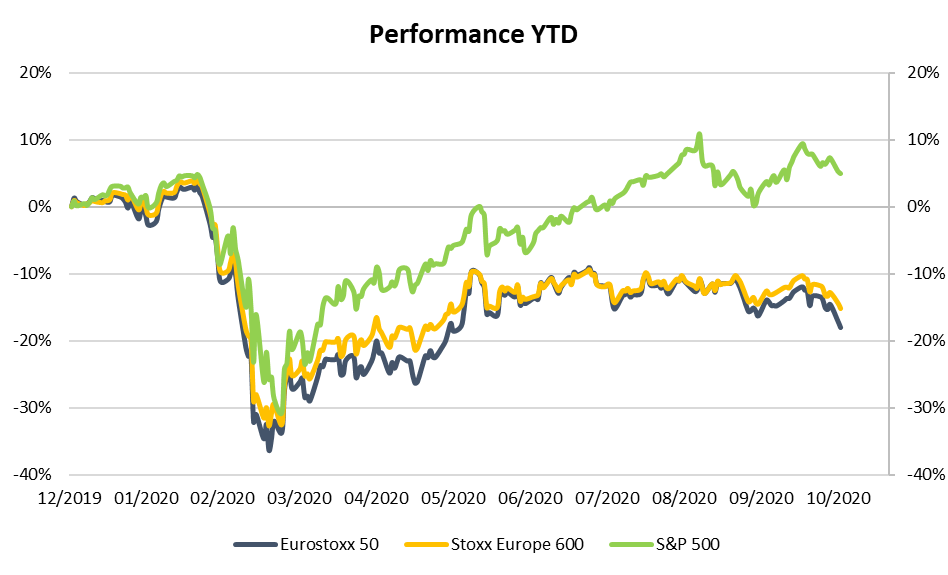

Ondanks de nieuwe COVID-uitbraak, bleef de marktreactie tot nog toe beperkt. De aandelenkoersen corrigeerden de afgelopen dagen weliswaar, maar staan nog steeds ver boven de niveaus van eind maart (zie grafiek).

Grafiek – aandelenbeurzen

(bron : Bloomberg)

Hoe kunnen we dit verklaren? Er zijn drie belangrijke redenen:

- Eerste reden is dat de Europese economie zich stilaan herstelt van de lockdown van het tweede trimester. Het groeiherstel is weliswaar geleidelijk en gradueel, waarbij het grootste deel van de economie opnieuw draait, maar een aantal belangrijke sectoren (zoals horeca, luchtvaart, entertainment …) blijven hinder ondervinden. Toch doen de ondernemingen in het algemeen het beter dan verwacht, met bedrijfswinsten die voor 2020 worden geschat op een niveau van 65% van 2019 in Europa en zelfs 80% in de VS. Voor 2021 wordt er momenteel uitgegaan van een verdere winstgroei van respectievelijk 32% en 24%. Deze cijfers zullen wel onder druk komen door de nieuwe COVID-19-uitbraak, maar zelfs dan is het opvallend hoe de overheden in de aangekondigde quarantainemaatregelen de impact op de economie zoveel als mogelijk trachten te beperken.

- Tweede reden is de fiscale stimulering van de economie. De Europese regeringen compenseren de impact van de COVID-crisis door bijkomende uitgaven, zoals tijdelijke werkloosheidsprogramma's en extra investeringen. Beste voorbeeld is zonder twijfel het Europese herstelfonds dat voor 750 miljard investeringen plant in de landen die het zwaarst getroffen worden door deze crisis.

- Belangrijkste reden is echter de monetaire stimulering door Centrale Banken. Zowel de Europese als Amerikaanse Centrale Bank voeren een nulrentebeleid en kopen massaal overheids- en bedrijfsobligaties aan. Dat vormt een belangrijke ondersteuning van de financiële markten, vooral omdat beide banken nu al hebben aangegeven dat deze politiek zal aangehouden worden voor de volgende jaren. Als de economische groei verder onder druk komt, is de verwachting dat ze hun inspanningen zelfs zullen opvoeren.

Conclusie is dus dat de financiële markten wel zullen schommelen op basis van de coronacijfers, maar op termijn toch vooral zullen kijken naar de verwachte economische groei, die ondersteund blijft door monetaire en fiscale ondersteuningsmaatregelen. Noodzakelijke voorwaarde is uiteraard dat de strengere maatregelen er uiteindelijk in slagen om de tweede golf van de coronauitbraak in te dijken, zonder al te grote permanente economische schade.

Trump versus Biden

We zouden het in de huidige crisis bijna vergeten, maar op dinsdag 3 november vinden de Amerikaanse presidentsverkiezingen plaats. De opiniepeilingen geven een overwinning voor de Democratische kandidaat Biden ten op zichte van de zittende republikeinse president Trump aan. De verkiezingen van vier jaar geleden hebben echter geleerd om niet te veel vertrouwen te hebben in opiniepeilingen. Het succes van populisten als Trump blijft immers moeilijk voorspelbaar en de uiteindelijke overwinning in het Amerikaanse kiessysteem hangt soms af van het resultaat in enkele cruciale strijdstaten.

Intuïtief zou men verwachten dat een republikeinse president beter is voor aandelenbeurzen, omdat die een beleid voert dat meer in het voordeel speelt van de bedrijfswereld. De statistieken spreken dat echter tegen. Sinds 1947 steeg de Amerikaanse beurs 5,6% per jaar onder een Republikeinse president, maar bijna dubbel zoveel, 10,8%, onder een Democratische president.

De president en de gouverneur

Ook deze keer denken we dat de een Democratische president niet onmiddellijk negatief moet zijn voor de aandelenbeurzen. Biden heeft weliswaar al een verhoging van de vennootschapsbelasting aangekondigd, maar belooft anderzijds overheidsinvesteringen die positief zijn voor de economische groei. Op internationaal vlak zal het beleid waarschijnlijke niet fundamenteel veranderen – ook de Democraten willen een protectionistische koers aanhouden ten opzichte van China en de solidariteit met Europa afbouwen – maar de stijl zal in elk geval minder confronterend en agressief zijn dan onder Trump. Al bij al denken we dat de impact van de presidentsverkiezingen op de globale markt beperkt zal blijven, … ook al wordt het tijdens de verkiezingsnacht (en eventueel wat langer) ongetwijfeld zenuwachtig afwachten op de uitslag.

Ook in de VS is de belangrijkste drijvende factor voor de financiële markten immers de monetaire politiek, en die gaat niet veranderen na 3 november. Voor de beurzen is het beleid van een president wel belangrijk, maar dat van de gouverneur van de Centrale Bank is dat nog veel meer.

Onze strategie

We behouden onze positieve langetermijnvisie op aandelen, zelfs al kunnen de onzekerheden rond de verdere evolutie van de coronacrisis en de Amerikaanse presidentsverkiezingen op de beurzen wegen. Ook bedrijfsobligaties blijven relatief interessant in een context van blijvende lage rentes.

Wim Vermeir, 29 oktober 2020.