Laatste Wijziging :

09 december 2020

2020 was het jaar van het virus, 2021 wordt het jaar van het vaccin!

2020 is alvast historisch te noemen. De uitbraak van de COVID-19-pandemie leidde tot ongeziene maatregelen en schonk ons een aantal nieuwe woorden zoals bubble en knuffelcontact. De impact op de economie was dan ook dramatisch. Voor 2020 voorspellen we een groeivertraging van 7,5%, ondanks een groter dan verwacht herstel in het derde kwartaal.

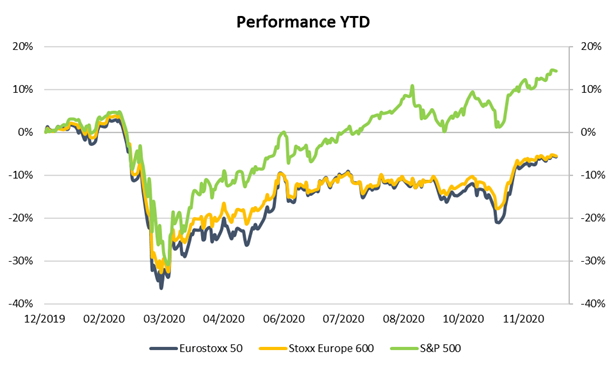

Als we naar de aandelenmarkten kijken, valt de schade echter nog mee. De Europese aandelen noteren sinds het begin van het jaar nog een licht verlies van ongeveer 5 % en de Amerikaanse beurzen staan zelfs meer dan 10% in het groen (zie grafiek 1).

Grafiek 1: prestatie aandelenmarkten in 2020 (Bron: Refinitiv, AG)

We bespraken in onze vorige blog al twee belangrijke verklaringen van deze onverwacht mooie beursprestaties. Eerste reden is de monetaire politiek van de centrale banken die de rente laag houdt en geld in de economie en de financiële markten pompt. Tweede oorzaak zijn de beter dan verwachte resultaten van de ondernemingen, die dankzij een massale overschakeling naar telewerk actief konden blijven. Uiteindelijk zullen Europese bedrijven zowat 65% van de winst van vorig jaar kunnen vasthouden.

Sinds begin november kwam er ook veel goed nieuws over een coronavaccin: vier farmabedrijven staan al ver in de ontwikkeling ervan en de eerste vaccinaties in de Europeese Unie worden begin 2021 gepland, veel sneller dan gehoopt. Ook de Amerikaanse presidentsverkiezingen liepen uit op een droomscenario voor de beleggers: een overwinning van de rustige Democratische president Joe Biden, met daarbovenop een matigende invloed van een door de Republikeinen gecontroleerde Senaat.

Vooruitzien naar 2021: lange termijn positief voor aandelen …

Ook al was er al gedurende de laatste jaarhelft een sterke stijging van de beurzen, toch blijven we ook in 2021 positief voor aandelen. Reden is dat we de economie voort zien herstellen, dankzij de lage rente, de uitrol van vaccins en het Europese herstelplan. We verwachten een sterke groei van rond de 4,5% in 2021 en 3,5% in 2022, getrokken door consumenten die hun tijdens de coronacrisis opgespaarde geld zullen willen uitgeven en door de investeringsplannen van nationale en Europese overheden.

De economische groei zal ook positief zijn voor de winsten van de ondernemingen met een winstgroei van 40% voor Europese aandelen over 2021. Ook het dividendrendement van meer dan 2,5% zal zorgen voor steun in de huidige lagerenteomgeving.

Anderzijds heeft de markt na de scherpe stijging van november al heel wat goed nieuws ingecalculeerd. Ze wordt dus gevoelig voor teleurstellingen en tussentijdse correcties, zeker als de ontwikkeling of distributie van het vaccin vertraging zou oplopen, er grotere virusuitbraken zouden optreden of als het consumenten- en bedrijfsvertrouwen zou verslechteren.

Binnen onze aandelenportefeuilles hebben we de overweging van de sterk gestegen groeiaandelen gedeeltelijk afgebouwd ten voordele van goedkopere gewaardeerde valueaandelen. Valueaandelen hebben over het algemeen ook een meer cyclisch karakter dan groeiaandelen, zodat ze meer kunnen profiteren van het economisch herstel.

…maar weinig potentieel voor obligaties

Door de interventies van de centrale banken is de rente naar historisch lage niveaus gezakt. Wij verwachten ook niet snel een wijziging in de politiek van de centrale banken, aangezien ze het economische herstel niet in gevaar willen brengen. Hoge rendementen moeten we van obligaties dus niet verwachten in 2021.

Binnen het obligatiesegment blijven we de voorkeur geven aan bedrijfsobligaties van goede kwaliteit. De spread (het extra rendement dat een ondernemingsobligatie opbrengt in vergelijking met een overheidsobligatie) is wel al sterk afgenomen sedert de correctie in maart (zie grafiek 2). Maar in de huidige economische context en renteomgeving denken we dat bedrijfsobligaties ondersteund zullen blijven

Grafiek 2: rendementsverschil tussen bedrijfsobligaties en overheidsobligaties (Bron: Refinitiv, AG)

Binnen onze tak 21-portfolio, investeren we niet enkel in obligaties maar ook in illiquide directe leningen. Het gaat om defensieve leningen aan overheidsinstellingen, infrastructuurprojecten en vastgoedleningen. De relatieve illiquiditeit van deze activaklasse levert een extra rendement op, maar past ook goed bij de beleggingsdoelstellingen van een verzekeraar die vooral op lange termijn investeert omdat ook de engagementen tegenover de klanten van lange duur zijn. Zo kunnen we op een veilige manier toch extra rendement creëren.

Rekening houden met maatschappelijke risico's

Die verbintenissen op lange termijn zijn ook de reden waarom we veel belang hechten aan het maatschappelijk verantwoord en duurzaam karakter van investeringen. Voorzichtig beleggen betekent ook rekening houden met de maatschappelijke risico's, met name op het vlak van milieu, maatschappelijke evoluties en goed bestuur. Vaak zijn dat risico's die zich pas op lange termijn manifesteren, zoals klimaatverandering of de groeiende ongelijkheid in de wereld. De evaluatie van die risico's in de beleggingsbeslissingen is op die manier zowel een vorm van risicobeheer als van maatschappelijke verantwoordelijkheid.

Als ondertekenaar van de Principles of Responsible Investment voert AG al enkele jaren een strategie van uitsluiting van bepaalde activiteiten zoals steenkool, tabak en wapens en van integratie van de duurzaamheidsfactoren in al onze beleggingsbeslissingen. Deze aanpak vertaalt zich ook in de cijfers.

2 miljard euro is geïnvesteerd in duurzame infrastructuurwerken, zoals openbaar vervoer, overheidsgebouwen, hospitalen en, voor 400 miljoen euro, in hernieuwbare energie. 3,7 miljard euro is belegd in sociale woningbouw.

Duurzame ontwikkeling is zeker een thema dat volgend jaar opnieuw prominent op de agenda zal staan, niet in het minst omdat het grote Europese relanceplan van 750 miljard voor meer dan een derde zal investeren in de groene energietransitie.

We wensen iedereen alvast een duurzaam en gelukkig 2021 en veilige feestdagen … in de bubble of met het knuffelcontact.

Stay safe!

Wim Vermeir

9 december 2020