Vent de panique sur les Bourses

Ce n'est pas la première fois que les marchés décident de nous tenir en haleine pendant la pause estivale. De façon inattendue et exagérée, les marchés financiers ont connu un vent de panique le 5 août provoqué par la concomitance de trois facteurs :

- Hausse inattendue des taux de la Banque du Japon : de nombreux spéculateurs ayant emprunté très bon marché en yens pour réinvestir en dollars ont été forcés de revoir brusquement leur stratégie dite de « carry trade » ;

- Dégonflement partiel de l'engouement pour la technologie et l'intelligence artificielle : annonce de la réduction de près de 50 % de la participation dans Apple du holding d'investissement du milliardaire américain Warren Buffet ;

- Craintes d'une récession de l'économie américaine : rapport décevant sur les créations d'emploi couplées à une hausse du chômage aux États-Unis.

Si les deux premiers facteurs ont eu une influence non négligeable sur l'épisode de volatilité inédit, les statistiques américaines ont assurément contribué au malaise.

Pas de récession imminente

De nombreux observateurs sont attentifs à l'évolution à la hausse du chômage outre-Atlantique ainsi qu'aux signaux annonciateurs d'une récession, ce qui semblerait être le cas selon une certaine règle. Cependant, les données d'emploi, bien que sérieusement revues à la baisse, ne suggèrent pas une récession imminente.

En effet, si la demande de main d'œuvre ralentit, elle est proche de la moyenne à long terme. De plus, il n'est pas question de destruction d'emplois. Concernant le taux de chômage, son niveau absolu reste très bas. D'où provient la hausse observée ? Elle est due à une offre de main d'œuvre plus importante, expliquée par deux facteurs : un taux de participation des personnes en âge de travailler en net progrès, et une immigration élevée alors que le taux de licenciement des entreprises est très faible.

En parallèle, la confiance des consommateurs se maintient, les ventes au détail et la consommation, principal moteur de l'économie, demeurent positives. Cerise sur le gâteau ?

La croissance du PIB américain au 2e trimestre a été révisée à la hausse, atteignant 3 %.

Pas de signal d'alarme non plus de la part des entreprises cotées en Bourse où la progression des bénéfices trimestriels atteint les 10 %. Les attentes des analystes pour le futur restent bien orientées. Autrement dit, cela suppose que l'emploi devrait continuer à croître dans le secteur privé, même s'il peut y avoir par moments des phases de ralentissement.

Atterrissage en douceur en ligne de mire

En l'absence d'un choc majeur sur la croissance externe ou d'un choc interne sur la stabilité financière, la probabilité d'une récession nous semble peu élevée. De fait, il faudrait pour cela que quelque chose casse, notamment du côté des agents économiques, à savoir les ménages ou les entreprises. Or, ce n'est pas le cas : il n'y a pas eu d'excès d'endettement du secteur privé et la hausse des taux d'intérêt n'a eu qu'un impact assez limité (grâce aux refinancements massifs à bon compte durant la pandémie).

Par ailleurs, si l'inflation inquiétait encore les économistes il y a deux ans et les banquiers centraux et investisseurs il y a quelques mois, le seuil est descendu en dessous de 3 % des deux côtés de l'Atlantique. Reste néanmoins une certaine ténacité de la composante sous-jacente des services, tirée par l'évolution des salaires. Celle-ci, certes, ralentit mais bien lentement. Le reflux de l'inflation devrait logiquement se poursuivre de façon graduelle.

Si nous assistons à un rééquilibrage bienvenu des risques de croissance et d'inflation, en particulier aux États-Unis, nous continuons à anticiper la poursuite de la normalisation de l'économie mondiale sous forme d'un atterrissage en douceur.

Moment propice à une baisse des taux d'intérêt

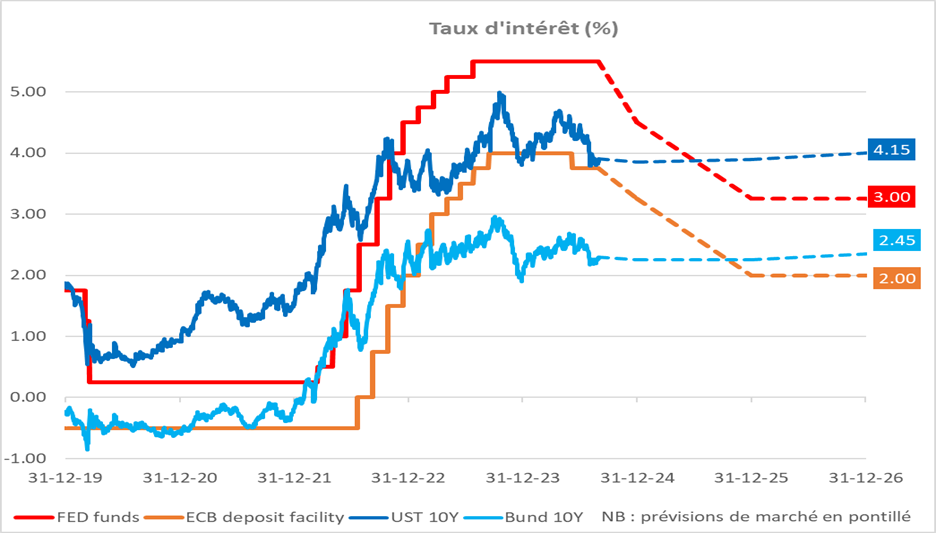

Le coup de mou sur le marché de l'emploi couplé à des chiffres d'inflation qui décélèrent à nouveau auront raison de l'attentisme de la Réserve fédérale, de mise depuis fin 2023. Après avoir maintenu les taux directeurs à leur niveau le plus élevé des 20 dernières années pendant plus d'un an, le patron de la FED devrait donner le feu vert à la baisse des taux d'intérêt lors de la réunion de septembre pour amorcer un nouveau cycle d'assouplissement monétaire.

Lors de son traditionnel discours au symposium de Jackson Hole fin août, Jerome Powell a abondé dans ce sens, déclarant que « le temps est venu pour un ajustement de la politique monétaire ». Comme on pouvait s'y attendre, il s'est toutefois montré prudent quant à la future trajectoire des taux d'intérêt et à l'ampleur des futures baisses.

Avec des taux au plus haut depuis 23 ans, la FED dispose d'une grande latitude pour soutenir l'économie et les marchés financiers. Pour notre part, nous pensons que le processus se fera graduellement, compte tenu de l'état satisfaisant de l'économie.

Sur le Vieux Continent, la Banque centrale européenne a marqué un tournant cette année. Pour la première fois de son histoire, elle a pris l'initiative de modifier la trajectoire de sa politique monétaire avant la FED, en baissant une première fois le loyer de l'argent en juin. Si les derniers chiffres n'ont pas donné à la BCE la certitude que la bataille contre l'inflation est gagnée, la tendance à la modération n'est pas remise en cause. Les dernières enquêtes suggèrent que les perspectives de croissance sont molles et peu susceptibles de raviver une hausse des prix. De plus, l'euro a repris des couleurs, ce qui pèsera sur les prix à l'importation. Tout cela devrait inciter la BCE à poursuivre la baisse de ses taux d'intérêt qui restent encore à un niveau restrictif et freinent l'économie.

Retour en force du marché obligataire

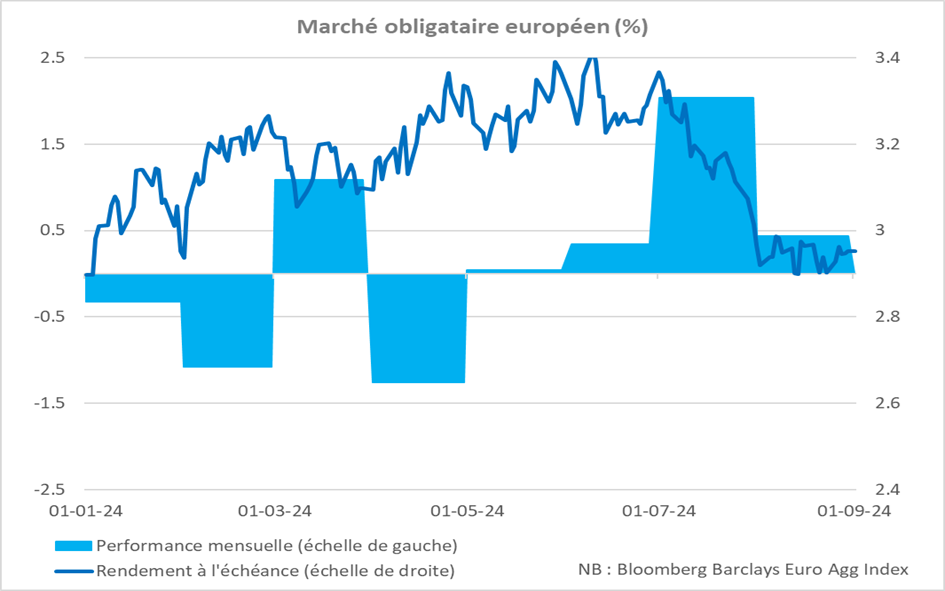

Après un 1er semestre encore difficile en raison d'une volatilité élevée, la perspective plus tangible d'un cycle de baisse des taux directeurs a engendré un certain tassement des courbes de taux d'intérêt. Cela a été profitable aux investisseurs obligataires. Ceux-ci prennent conscience que ce marché devrait être plus intéressant que le marché monétaire, d'autant que le rendement à l'échéance tourne autour de 3 % pour un large panier d'obligations européennes étatiques et d'entreprises de qualité. Sa performance a été de

2,5 % sur les deux mois d'été, alors qu'elle était négative de -1,2 % au 1er semestre de l'année.

Notons toutefois que les anticipations de marché sont redevenues très agressives ou ambitieuses concernant les taux directeurs américains. L'humeur du marché reste très changeante. Ainsi, fin 2023, le marché tablait sur six baisses de taux en 2024. Quatre mois plus tard, on n'en attendait finalement plus qu'une seule, contre quatre à présent. Au cours des douze prochains mois, le marché table actuellement sur quasi 2 % de baisse des taux directeurs pour le FED et 1,5 % pour la BCE.

Il nous semble toutefois que ces prévisions vont un peu vite en besogne. D'une part, la convergence de l'inflation vers l'objectif de 2 % va prendre encore plusieurs trimestres pour se concrétiser. D'autre part, le marché de l'emploi reste robuste. De notre côté, nous privilégions plutôt des reculs à raison d'un cran par trimestre, jusque fin 2025 et même au-delà. D'éventuels remous sur les marchés obligataires sont possibles selon la cadence des baisses réalisées et le résultat de l'élection présidentielle américaine en novembre. Cependant, la trajectoire des taux d'intérêt à terme est connue et baissière.

Vif rebond des actions après le krach éclair mais pas de précipitation

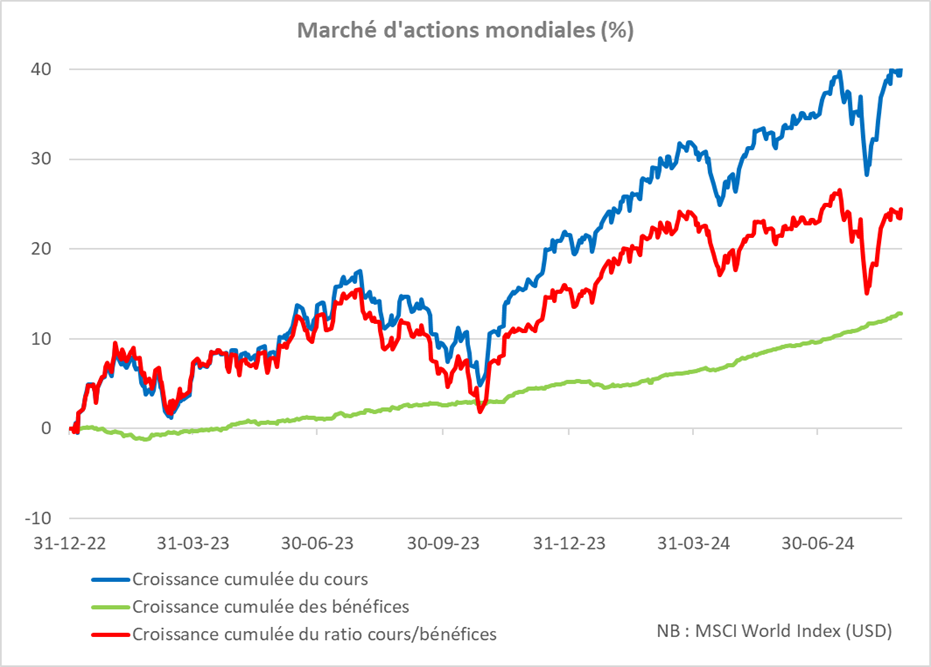

Après le trou d'air de début août sur les principaux indices d'actions, ceux-ci ont signé un rebond en V, au point d'avoir récupéré une grande partie du terrain perdu, bien qu'une certaine volatilité subsiste. D'un point de vue économique, les chiffres ont plutôt rassuré depuis la secousse. Les résultats des entreprises cotées ont été globalement bons, mais sans excès. Pour sa part, la politique monétaire américaine est sur le point de s'assouplir, ce qui constitue un filet de sécurité.

Lors des précédentes périodes sans récession, l'indice S&P 500 a gagné plus de 10 % en moyenne au cours des douze mois qui ont suivi la première baisse des taux de la FED. Cependant, il ne faut pas en exagérer la portée : cela fait déjà plusieurs mois que le marché anticipe et attend ces fameuses baisses de taux.

Alors que de nombreux investisseurs ont racheté des actions, de peur de rater le train de la hausse, l'euphorie n'est pas plus justifiée que la panique d'il y a quelques semaines. Malgré des résultats en progrès, il n'en demeure pas moins que la performance des actions est en partie tirée, depuis près de 2 ans, par l'expansion des multiples de valorisation, surtout outre-Atlantique. Par exemple, le ratio cours/bénéfices a sensiblement augmenté, ce qui signifie qu'un investisseur doit payer un prix plus élevé pour un même niveau de profits. Davantage de modération serait souhaitable, notamment en ce qui concerne l'enthousiasme marqué autour de l'intelligence artificielle où l'on a vu apparaître quelques questionnements et déceptions parmi les vedettes de la cote.

Garder le cap

Les investisseurs doivent rester concentrés sur les fondamentaux (croissance et valorisation), qui sont les principaux moteurs de performance à long terme. La progression des bénéfices devrait se poursuivre mais la croissance effrénée que l'on observe ici et là ne durera pas éternellement. Une phase de convergence n'est pas à exclure. Cela vaut aussi pour la valorisation des actions, tendue sur certains segments. Tout en étant constructif pour le futur, nous estimons qu'une large diversification reste de mise.