Dernière Modification :

25 septembre 2023

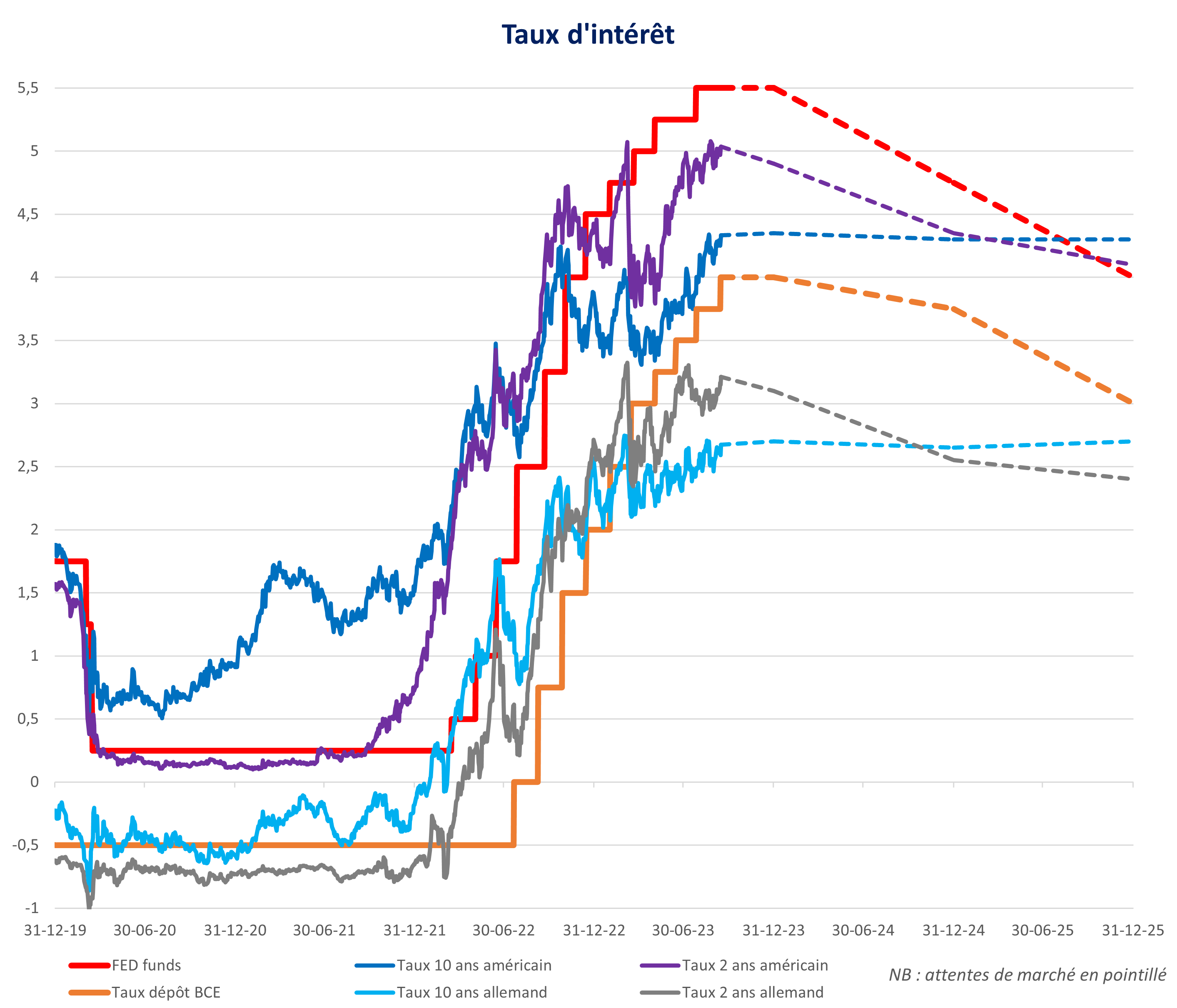

Fin probable du cycle de hausse des taux d’intérêt mais pas d’assouplissement rapide

Pour faire monter le suspense, la Réserve fédérale américaine (FED)

comme la Banque centrale européenne (BCE)

ont annoncé

cet été

vouloir garder toutes les options ouvertes quant à une nouvelle hausse ou

non

du loyer de l’argent. Et pour compliquer le tout, deux risques concernant principalement l’Europe s’ajoutent : un affaiblissement des perspectives économiques et des incertitudes sur le rythme futur de désinflation.

La BCE ne passe pas son tour mais n'envisage plus de nouveau durcissement

Lors de sa réunion de septembre, la BCE avait le choix entre une « pause hawkish », c'est-à-dire une pause temporaire avant de remonter encore ses taux, et un « relèvement dovish », soit une hausse qui n'en présageait plus d'autres à venir. C'est finalement la seconde option qu'elle a choisie. L'institution monétaire a donc relevé son taux d'intérêt de référence à 4,0 %, ce qui correspond à son plus haut niveau depuis 1999, invoquant que « l'inflation continue de ralentir mais devrait toujours rester trop forte pendant une trop longue période ».

La décision est considérée comme « cornélienne » au moment où les signes de ralentissement économique se multiplient. En décidant de relever pour la 10e fois ses taux, la BCE a tranché en faveur de la lutte contre la hausse des prix et n'a pas tergiversé. Une hausse s'avérait logique selon nous :

-

L'inflation est encore trop haute et sa décrue devient plus poussive ;

-

Les taux d'intérêt réels (après déduction de l'inflation) de la BCE sont encore négatifs alors qu'ils sont positifs du côté de la FED ;

-

Et enfin, les attentes en termes d'inflation à long terme n'étant pas bien ancrées, il était nécessaire d'éviter une dérive trop marquée. Combattre l'inflation reste la priorité numéro un.

Bien que la majeure partie du travail de la banque centrale ait déjà été effectuée, il s'agissait ici d'envoyer un message clair au marché, et celui-ci l'a bien accueilli. L'institution de Francfort n'a pas explicitement annoncé de pause dans son cycle de resserrement monétaire, mais considère néanmoins que les taux directeurs ont atteint un plateau à maintenir pendant pour permettre un retour de l'inflation vers l'objectif fixé dans les temps.

La FED bénéficie d'une longueur d'avance et pourrait donc garder ses taux stables

Du côté de Washington, la messe est dite, ou presque, grâce à des données économiques qui vont dans le sens souhaité. Dans la logique en place depuis juin, la Réserve Fédérale devrait réaffirmer son message de flexibilité face aux chiffres à venir, tout en conservant un biais qui ne fermera pas la porte à une hausse complémentaire des taux, à condition que les circonstances le justifient. Cela pourrait se produire plutôt en novembre.

Ce biais devrait également se refléter une fois de plus dans leurs projections économiques actualisées, susceptibles d'être révisées à la hausse à tout le moins pour 2023. En outre, les participants continueront très probablement d'évoquer un scénario d'atterrissage en douceur, avec un retour de l'inflation proche de l'objectif en 2025. Cela devrait amener la FED à mettre enfin un terme à son cycle de relèvement des taux directeurs, le plus drastique depuis les années 1980.

Plus haut pendant plus longtemps …

Si la fin de la hausse des taux est annoncée, il n'y a pas forcément de détente en vue. Les banquiers centraux des deux côtés de l'Atlantique ont déjà martelé qu'ils maintiendraient les taux d'intérêt à un niveau élevé pendant une période prolongée. L'argument selon lequel il faut tenir compte de décalages plus longs que prévu entre la politique monétaire et son impact sur l'inflation - compte tenu de la résilience de l'économie - plaide pour une attitude « attentiste ».

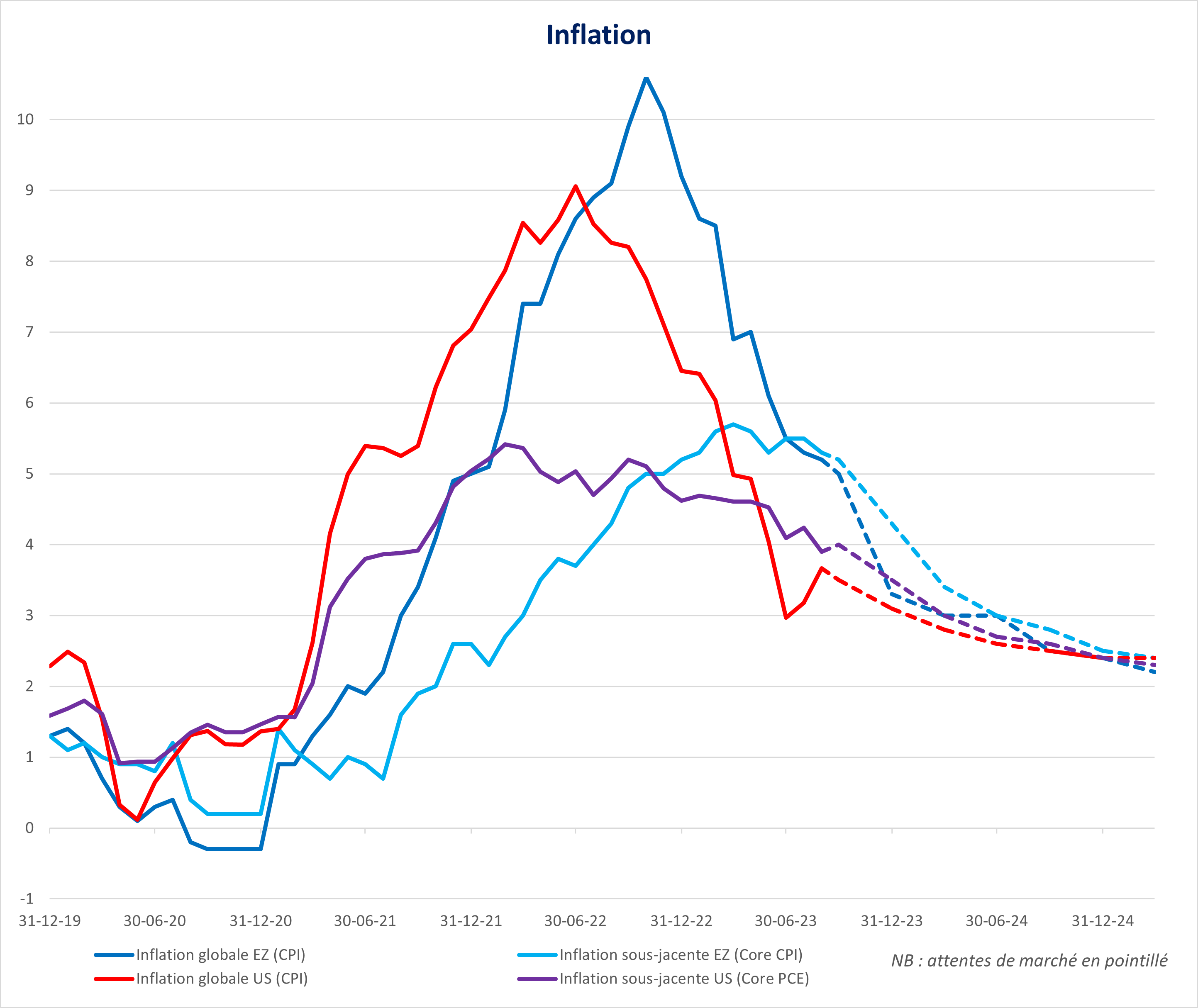

En outre, avant d'envisager un quelconque assouplissement monétaire, il faudrait que l'inflation converge de façon convaincante vers la cible de 2 %.

Selon notre interprétation, cela ne pourrait se produire que lorsque la hausse des prix sera retombée en-dessous de 3 %. Cette perspective est susceptible de se matérialiser dans le courant de 2024, mais pas avant le milieu de l'année et ce, d'abord aux États-Unis, ensuite en zone euro.

… d'autant plus que le retour de l'inflation à 2 % n'est pas pour tout de suite

Au cours du 1er semestre 2023, l'inflation a reculé en raison de la baisse des prix de l'énergie et du relâchement des tensions inflationnistes exercées par les produits alimentaires et industriels.

Dans la zone euro, elle a atteint 5,2 % en août, soit exactement la moitié du pic de 10,6 % enregistré en octobre 2022. Toutefois, l'inflation a interrompu sa baisse en août en raison d'un rebond des prix du pétrole, preuve que la désinflation n'est pas linéaire.

De plus, l'inflation sous-jacente, jugée moins volatile, peine pour l'instant à reculer. Celle-ci n'a baissé que de 0,4 % depuis son pic en mars pour s'établir à 5,3 %, ce qui est encore loin de l'objectif de 2 %. C'est surtout dans les services que la modération tarde à se manifester.

D'ici la fin de l'année, le reflux des prix à la consommation devrait se poursuivre, mais moins rapidement qu'en début d'exercice. L'inflation sous-jacente devrait aussi moins reculer que l'inflation globale. Sauf nouveau choc exogène, le ralentissement de l'inflation devrait continuer en 2024 et en 2025. Cependant, ces prévisions sont par définition sujettes à révision et ont justement été revues quelque peu à la hausse (y compris par la BCE).

Aux États-Unis, la décrue de l'inflation ayant commencé plus tôt qu'en Europe, le chemin parcouru à la baisse est un peu plus important, passant de 9,1 % en juin 2022 à 3,0 % un an plus tard. Certes, la hausse des prix a rebondi quelque peu pour s'établir à 3,7 %. En cause, le rebond du prix du pétrole. De plus, il est important de souligner que l'inflation sous-jacente s'inscrit dans une tendance baissière, reculant sur quasi un an de 6,6 % à 4,3 %. Seule ombre au tableau, parmi les différentes mesures d'inflation, celle qui est la plus scrutée par la Réserve fédérale américaine, à savoir l'indice Core PCE, a moins baissé depuis son pic début 2022. Cela ne devrait toutefois pas remettre en cause la trajectoire à la baisse de l'inflation dans les années à venir. Et en la matière, les attentes sont davantage ancrées qu'en zone euro.

… sur fond d'un environnement macro-économique plus disparate

Pour sa part, l'économie américaine continue de montrer sa résilience et de surprendre positivement. Dernièrement, la croissance du PIB s'est accélérée, portée cette fois-ci par un rebond marqué des investissements et la bonne tenue des dépenses des ménages. En effet, la consommation est restée solide grâce à un marché du travail robuste, à l'augmentation des salaires désormais au-dessus de l'inflation et à l'utilisation de l'épargne excédentaire constituée durant la pandémie. La récession, qui semblait inéluctable il y a encore quelques mois selon certains économistes, paraît de moins en moins probable. Les prévisions de croissance du consensus des économistes ont par ailleurs été revues à la hausse.

De son côté, l'Europe patine, mais pas de façon uniforme : l'Espagne et la France tirent leur épingle du jeu. L'Italie est quant à elle plus erratique et l'Allemagne souffre alors que la Belgique résiste bien.

Les perspectives économiques de la zone euro se sont en effet dégradées cet été. Le robinet du crédit bancaire s'est fermé, pesant sur les dépenses d'investissement, dont l'immobilier. La désinflation n'est pas encore assez avancée pour redonner du pouvoir d'achat aux ménages. Le ralentissement de la conjoncture, qui affectait essentiellement le secteur manufacturier, touche désormais les services.

Toutefois, un léger rebond est prévu dans le courant de l'année prochaine étant donné que l'inflation devrait continuer à diminuer, que le marché du travail devrait rester solide et que les revenus réels devraient se redresser progressivement. C'est en substance ce que concluent la Commission européenne et la BCE dans leurs prévisions de septembre, en les rabotant mais pas de façon alarmante.

Sélectivité de mise dans l'univers obligataire

La perspective tangible d'un plafond des taux directeurs des banques centrales n'a certes pas fait disparaitre la volatilité des marchés obligataires, mais elle contribue à l'atténuer. Dans un contexte toujours mouvant, le positionnement a son importance. Ainsi, cet été, l'éloignement d'un risque de récession américaine, conjugué à une résilience surprenante de la première économie mondiale, a eu un impact haussier sur les taux longs. Par ricochet, cela a également eu un impact sur la courbe des taux européens, malgré un ralentissement économique prononcé.

Dans ce contexte, les emprunts d'État - généralement avec une longue maturité - ont un peu souffert alors que les obligations d'entreprise et à haut rendement - avec une plus courte maturité - ont réussi à rester dans le vert. À ce stade, nous prévoyons une stabilisation des rendements (avec un certain risque à la hausse sur les longues échéances) et continuons de privilégier a) les obligations d'entreprises de qualité offrant un bon rendement, b) ainsi qu'une une duration légèrement inférieure à celles des grands indices obligataires, tant que le risque d'inflation sera plus grand que celui de récession.

Des Bourses moins vigoureuses mais encore bien résistantes

Après un premier semestre très positif pour les Bourses, leur parcours a été un peu plus volatil par la suite. Cela étant, les résultats des entreprises au deuxième trimestre ont surpris positivement dans de grandes proportions aux Etats-Unis, un peu moins en Europe. Il faut également rappeler, comme c'est souvent le cas, que les attentes avaient sérieusement été rabotées en amont de la publication des résultats. L'un dans l'autre, la croissance est restée négative des deux côtés de l'Atlantique en raison du fort repli du secteur énergétique. Sans cela, elle aurait été positive. On estime aussi que le point bas des bénéfices a été atteint.

Le consensus des analystes suggère toujours un rebond des bénéfices dès le troisième trimestre à Wall Street (plus tard en Europe), qui se poursuivra en 2024. Ce qui semble cohérent compte tenu d'un contexte économique plus résistant aux États-Unis qu'en Europe.

Si nous faisons preuve de prudence et non de méfiance à court terme car les valorisations sont devenues plus chères, nous restons constructifs à plus long terme sur les actions. Toute correction de marché importante ou tout signe tangible de rebond de la conjoncture pourrait être mis à profit pour consolider les positions. Enfin, si les taux d'intérêt se stabilisent, voire recommencent à baisser de façon très graduelle, les actions pourront reprendre leur souffle, à condition, bien sûr, que le scénario central d'atterrissage en douceur de l'économie soit toujours d'actualité. Et pour cela, il faut que la désinflation se poursuive.